1.- Marco Normativo

La Compensación por Tiempo de Servicios (en adelante CTS) se encuentra regulada por el Decreto Supremo Nº 001-97-TR (TUO de la Ley de Compensación por Tiempo de Servicios) y su Reglamento, aprobado por el Decreto Supremo Nº 004-97-TR.

2.- Aspectos Generales

La CTS tiene la calidad de beneficio social de previsión de las contingencias que origina el cese en el trabajo y de promoción del trabajador y su familia.

La CTS, sus intereses, los depósitos, los traslados y los retiros parciales y totales, están inafectos de todo tributo creado o por crearse, incluido el Impuesto a la Renta (quinta categoría).

3.- ¿Quiénes tienen derecho a percibir la CTS?

Tienen derecho a percibir la CTS los trabajadores del sector privado que laboren en promedio – como mínimo – una jornada de 4 horas diarias. (Ver cuadro Nº 1)

Se considera cumplido el requisito de 4 horas diarias, en los casos en que la jornada semanal del trabajador dividida entre seis (6) o cinco (5) días – según corresponda – resulte en promedio no menor de cuatro (4) horas diarias.

Así mismo, si la jornada semanal es inferior a cinco (5) días, el requisito a que se refiere el párrafo anterior se considerará cumplido cuando el trabajador labore veinte (20) horas a la semana, como mínimo.

4.- Periodo Computable

Actualmente el periodo computable para el cálculo de la CTS es semestral y funciona de la siguiente forma:

5.- Días Computables

Son computables los días de trabajo efectivo, por lo que los días de inasistencia injustificadas se deberán deducir del tiempo de servicios a razón de un treintavo. (Ver cuadro Nº 2)

6.- Remuneración Computable

Se considera remuneración computable para el cálculo de la CTS, la remuneración básica y todas las cantidades que regularmente perciba el trabajador, en dinero o en especie como contraprestación por la labor realizada, cualquiera sea la denominación que se les dé, y siempre que sean de su libre disposición. (Ver Cuadro Nº 3)

7.- Cálculo de la CTS

Para el cálculo de la CTS se tendrá en cuenta lo siguiente:

8.- Depósito de la CTS

El depósito se hace efectivo únicamente en las empresas del sistema financiero, estas pueden ser: las entidades bancarias, financieras, cajas municipales de ahorro y crédito, cajas municipales de crédito popular, cajas rurales de ahorro y crédito y las cooperativas de ahorro y crédito a que se refiere el artículo 289º de la Ley Nº 26702 (09.12.96). Salvo que se le esté liquidando al trabajador, en la cual si se admite que pueda ser pagado directamente.

9.- Retiro de los Depósitos

El depositario procederá al pago de la CTS y sus intereses a solicitud del trabajador, quien para el retiro de éstos, acompañará la certificación del empleador en la que se acredita su cese.

Excepcionalmente el trabajador podrá disponer en cualquier momento una parte del CTS de acuerdo al Cuadro Nº 4:

10.- Infracciones

La Ley General de Inspección del Trabajo, Ley Nº 28806 y su Reglamento, aprobado por el Decreto Supremo Nº 019-2006-TR, contemplan las siguientes infracciones derivadas de la CTS. (Ver cuadro Nº 5)

11.- Declaración de la CTS en el PDT 601 – “Planilla Electrónica”

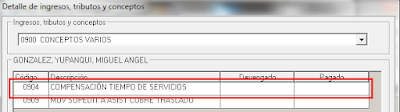

La CTS como cualquier otra remuneración o beneficio que percibe el trabajador deberá presentarse y declararse por medio del PDT 601, haciendo clic sobre el botón denominado "Ingresos, tributos y conceptos", específicamente en el asistente de "Conceptos Varios", tal como se muestra a continuación:

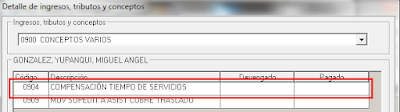

Una vez que se muestre la ventana del mencionado asistente, ingresar el importe devengado y pagado de la CTS en la Casilla 0904 - "Compensación Tiempo de Servicios", tal como se señala en la siguiente imagen:

Cabe mencionar con respecto a este punto, que su presentación deberá efectuarse en los meses en que se haga efectiva la provisión y/o pago del beneficio, lo que normalmente suele ocurrir en los meses de mayo y noviembre, sin embargo, en caso el contador efectúe el cálculo y provisión mensual, deberá presentarse en los meses que corresponda la provisión e ingresar sólo en la casilla Devengado.

12.- Registro Contable

Para terminar con el presente informe, a continuación presentamos el asiento “tipo” usado para registrar la provisión y pago (depósito) de este beneficio.

La Compensación por Tiempo de Servicios (en adelante CTS) se encuentra regulada por el Decreto Supremo Nº 001-97-TR (TUO de la Ley de Compensación por Tiempo de Servicios) y su Reglamento, aprobado por el Decreto Supremo Nº 004-97-TR.

2.- Aspectos Generales

La CTS tiene la calidad de beneficio social de previsión de las contingencias que origina el cese en el trabajo y de promoción del trabajador y su familia.

La CTS, sus intereses, los depósitos, los traslados y los retiros parciales y totales, están inafectos de todo tributo creado o por crearse, incluido el Impuesto a la Renta (quinta categoría).

3.- ¿Quiénes tienen derecho a percibir la CTS?

Tienen derecho a percibir la CTS los trabajadores del sector privado que laboren en promedio – como mínimo – una jornada de 4 horas diarias. (Ver cuadro Nº 1)

Se considera cumplido el requisito de 4 horas diarias, en los casos en que la jornada semanal del trabajador dividida entre seis (6) o cinco (5) días – según corresponda – resulte en promedio no menor de cuatro (4) horas diarias.

Así mismo, si la jornada semanal es inferior a cinco (5) días, el requisito a que se refiere el párrafo anterior se considerará cumplido cuando el trabajador labore veinte (20) horas a la semana, como mínimo.

4.- Periodo Computable

Actualmente el periodo computable para el cálculo de la CTS es semestral y funciona de la siguiente forma:

5.- Días Computables

Son computables los días de trabajo efectivo, por lo que los días de inasistencia injustificadas se deberán deducir del tiempo de servicios a razón de un treintavo. (Ver cuadro Nº 2)

6.- Remuneración Computable

Se considera remuneración computable para el cálculo de la CTS, la remuneración básica y todas las cantidades que regularmente perciba el trabajador, en dinero o en especie como contraprestación por la labor realizada, cualquiera sea la denominación que se les dé, y siempre que sean de su libre disposición. (Ver Cuadro Nº 3)

7.- Cálculo de la CTS

Para el cálculo de la CTS se tendrá en cuenta lo siguiente:

8.- Depósito de la CTS

El depósito se hace efectivo únicamente en las empresas del sistema financiero, estas pueden ser: las entidades bancarias, financieras, cajas municipales de ahorro y crédito, cajas municipales de crédito popular, cajas rurales de ahorro y crédito y las cooperativas de ahorro y crédito a que se refiere el artículo 289º de la Ley Nº 26702 (09.12.96). Salvo que se le esté liquidando al trabajador, en la cual si se admite que pueda ser pagado directamente.

9.- Retiro de los Depósitos

El depositario procederá al pago de la CTS y sus intereses a solicitud del trabajador, quien para el retiro de éstos, acompañará la certificación del empleador en la que se acredita su cese.

Excepcionalmente el trabajador podrá disponer en cualquier momento una parte del CTS de acuerdo al Cuadro Nº 4:

10.- Infracciones

La Ley General de Inspección del Trabajo, Ley Nº 28806 y su Reglamento, aprobado por el Decreto Supremo Nº 019-2006-TR, contemplan las siguientes infracciones derivadas de la CTS. (Ver cuadro Nº 5)

11.- Declaración de la CTS en el PDT 601 – “Planilla Electrónica”

La CTS como cualquier otra remuneración o beneficio que percibe el trabajador deberá presentarse y declararse por medio del PDT 601, haciendo clic sobre el botón denominado "Ingresos, tributos y conceptos", específicamente en el asistente de "Conceptos Varios", tal como se muestra a continuación:

Una vez que se muestre la ventana del mencionado asistente, ingresar el importe devengado y pagado de la CTS en la Casilla 0904 - "Compensación Tiempo de Servicios", tal como se señala en la siguiente imagen:

Cabe mencionar con respecto a este punto, que su presentación deberá efectuarse en los meses en que se haga efectiva la provisión y/o pago del beneficio, lo que normalmente suele ocurrir en los meses de mayo y noviembre, sin embargo, en caso el contador efectúe el cálculo y provisión mensual, deberá presentarse en los meses que corresponda la provisión e ingresar sólo en la casilla Devengado.

12.- Registro Contable

Para terminar con el presente informe, a continuación presentamos el asiento “tipo” usado para registrar la provisión y pago (depósito) de este beneficio.

0 comentarios :

Publicar un comentario

Rellena el formulario para dejar el comentario, si deseas que se te atienda dentro de las siguientes horas procura respetar las siguientes reglas para su publicación:

1. Procura que se relacione al tema (en caso contrario usa la página "Contacto" o el chat).

2. Identifícate (si no tienes cuenta de google selecciona la opción "Nombre/URL")

3. Trata de escribir correctamente.

4. Por favor no escribas todo el texto en mayúsculas. (Además de ser considerado de mala educación, es molesto para leer)

Atte.: Miguel Ángel González Yupanqui (moderador)